Apesar da acelerada da Bolsa brasileira desde meados do ano, especialistas apontam que muitas ações ainda são negociadas abaixo da média e que sobretudo papéis de estatais estão baratos.

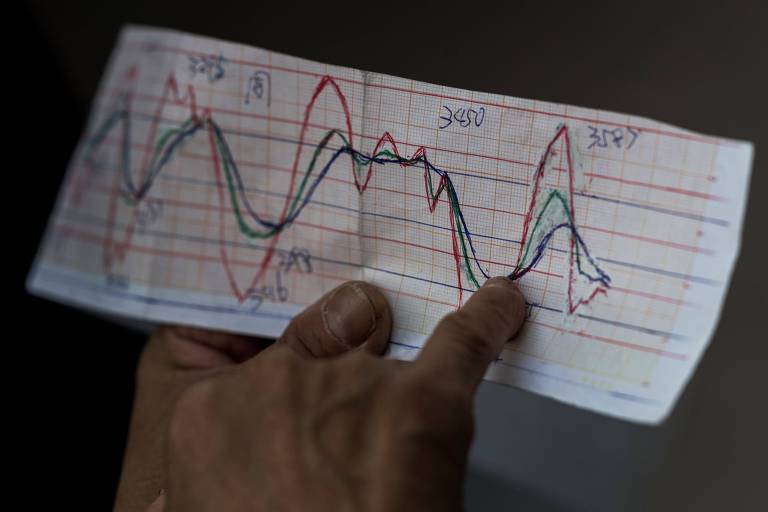

O Ibovespa, índice que reúne as ações mais negociadas, acumula alta de 7,8% no ano. Fechou a semana em 82 mil pontos —distante da máxima de 87.652 de fevereiro. Ou seja, para analistas, pode haver espaço para crescer mais.

Em dólar, medida importante para investidores estrangeiros, os números são ainda mais atrativos. Como a Bolsa registra queda de 8% no ano na moeda americana, haveria ainda mais espaço para uma potencial valorização.

Segundo Luiz Ribeiro, de Asset Management do Deutsche Bank, o movimento da Bolsa em dólar está em linha com outros emergentes.

Ele observa que a relação P/L —preço por ação dividido pelo lucro por ação, indicador comum para medir quão barato ou caro é um papel— está em cerca de 11 vezes. “Chegamos a 8 vezes na crise de 2008 e fomos a 14 vezes em 2010. Hoje, estamos no meio do caminho”, afirma.

Em relatório, o banco suíço UBS destaca que o real cai cerca de 17% ante o dólar no ano, mas a Bolsa sobe na moeda local. Segundo a instituição, essa desconexão só aconteceu duas vezes nas duas últimas décadas: em 2002, ano da primeira eleição de Lula à Presidência, e em 2015, quando foi aberto o processo de impeachment de Dilma Rousseff.

O UBS diz, porém, que 2018 é diferente porque commodities, que representam um terço do Ibovespa, têm fortes ganhos e a estimativa de valor das ações está relativamente baixa em boa parte dos setores.

De acordo com o banco, a maioria dos segmentos está negociando barato em relação a suas médias históricas.

“Olhar para o preço de uma ação é medir expectativas, imaginar o que pode gerar de dinheiro no futuro e trazer a valor presente embutindo o risco. Isso é ‘valuation’. Quanto mais previsível for a empresa, o mercado e a economia, mais fácil de fazer essa conta”, explica Giacomo Diniz, professor de finanças do Ibmec/SP.

“Agora, veja o Brasil: temos problema de déficit fiscal, crescimento mínimo e desemprego alto. Sem o ambiente político já daria para entender por que a Bolsa está mais barata. Mas o investidor paga menos por algo mais incerto.”

Frederico Sampaio, diretor de investimentos da Franklin Templeton no Brasil, destaca que, apesar da esperada volatilidade do mercado no período pré-eleitoral, o valuation da Bolsa é um ponto positivo.

A Franklin Templeton considera atrativo um patamar de preço/lucro em 11,5 vezes, o que os levam a afirmar que acreditam haver mais espaço para valorizações futuras do que o inverso.

Ações de estatais podem ser especialmente suscetíveis a esses movimentos. “Elas têm um beta [índice de volatilidade relativa] alto. Se a Bolsa vai bem, elas tendem a ir melhor ainda. Mas, como são mais alavancadas, também sofrem mais se ela cai”, diz Ribeiro, do Deutsche Bank.

Levantamento de Einar Rivero, da Economatica, mostra que o P/L do Banco do Brasil, por exemplo, está em 8,41, e o do BB Seguridade, em 12,7.

André Pimentel, diretor de investimentos da Mirae Asset no Brasil, vê um upside (potencial de valorização) para o Banco do Brasil de 20%, e para a Petrobras, de 10%. “Mas, como são empresas públicas, há sempre o receio sobre ingerência política e manutenção da governança”, pondera.

Apesar de boa parte do bom humor na Bolsa nos últimos dias ter sido ditado por expectativas eleitorais no Brasil, analistas ressaltam que um fator crucial de precificação das ações é o cenário externo.

A gestora Dahlia Capital se diz cautelosamente otimista. Lá fora, a equipe monitora a política monetária nos Estados Unidos, a economia chinesa e os riscos geopolíticos.

Por aqui, reforça que, com a recessão, as empresas brasileiras limparam seus balanços e estão bem posicionadas.

“Acreditamos que o país pode entrar num momento positivo. Dependendo do cenário eleitoral, faria sentido uma carteira de empresas mais domésticas, inclusive estatais. Mas, como existem riscos, é preciso olhar também para papéis que compensem possíveis riscos locais”, diz Sara Delfim, sócia-fundadora da Dahlia.

Nesse sentido, ela explica, entram no portfólio empresas expostas ao setor externo via exportação, como companhias de papel e celulose, que se beneficiam da alta dólar.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.