Em 2020, pela primeira vez, o Brasil terá um ano de juro real próximo a zero. A poupança, produto que concentra o maior número de investidores no Brasil, pode ter um rendimento real negativo de 0,45% neste ano, caso a previsão do mercado para a inflação de 3,6% no acumulado de 2020 se concretize.

Com a Selic na mínima histórica de 4,5%, a poupança, que rende 70% da taxa básica de juros mais TR (hoje, zerada), terá um retorno de 3,15%. O CDI (Certificado de Depósito Interbancário), base para grande parte dos produtos de renda fixa, está a 4,4% ao ano.

"Este ano é um desafio para quem quer investir e para quem já é investidor. Tudo que o brasileiro aprendeu e se acostumou mudou. A educação financeira não dá conta de lidar com a nova situação. Hoje, se você se mantiver na poupança, não foge nem da inflação", diz Myrian Lund, professora da FGV.

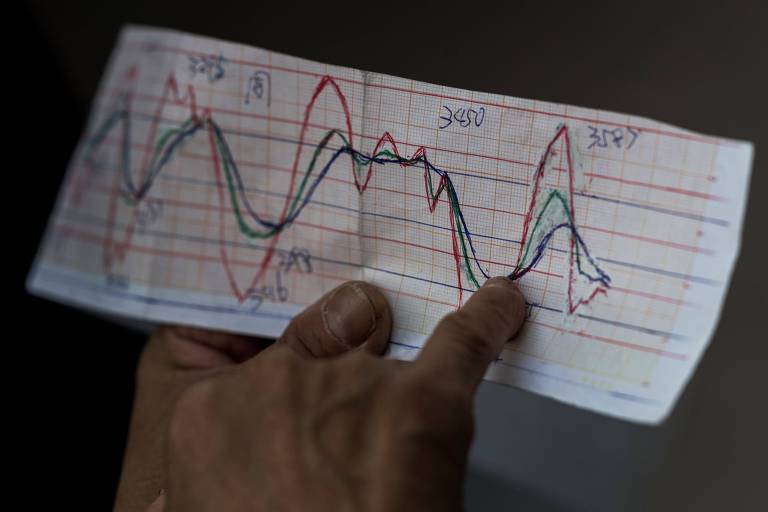

"Até o investidor conservador precisa ter ações para manter o nível de rendimento. Vamos ter que nos acostumar com mais oscilação e ser mais pacientes na renda fixa: investir em 2020 e resgatar apenas em dez anos. O importante é fugir da inflação", diz Walter Gomes, planejador financeiro CFP da Planejar.

Em busca de rentabilidade, 1,7 milhão de brasileiros foram à Bolsa, número recorde, que mais que dobrou em relação a 2018 e levou o Ibovespa a bater diversas vezes sua máxima histórica ao longo de 2019.

Especialistas apontam que a Bolsa não está cara e que ainda oferece boas oportunidades de retorno.

"As ações são cada vez mais importantes na carteira, mas, com cautela, o mercado não sobe para sempre. Em algum momento, agora, daqui a 50 anos ou dez, pode haver uma nova crise [financeira] e as pessoas precisam se preparar para isso", afirma Gomes.

A recomendação de especialistas é entrar no mercado de renda variável de maneira moderada, de acordo com o perfil e necessidade de cada investidor, com no máximo 40% dos investimentos em ações, no caso de um investidor mais arrojado.

"Nesse momento, para ganhar mais, é preciso tomar mais risco, mas não se pode fugir do seu perfil como investidor e nem entrar na renda variável de uma só vez. É preciso estudar os produtos e alocar recursos de modo gradual", diz Myrian.

A professora aponta que, mais importante que escolher um determinado produto, é diversificar a carteira de modo que a rentabilidade total seja maior que a inflação.

Outra dica é manter no mínimo 30% das aplicações em renda fixa e, segundo especialistas, de preferência o Tesouro IPCA, que garante um retorno acima da inflação.

Tais porcentagens desconsideram a reserva emergencial, que consiste em seis meses de gastos mensais alocados em um investimento de renda fixa que supere a inflação e possa ser resgatado a qualquer momento, como o Tesouro Selic e CDBs (Certificado de Depósito Bancário) acima de 100% do CDI, para ser utilizado em caso de desemprego ou emergências médicas para evitar a contração de dívidas.

Os demais produtos do Tesouro (IPCA e prefixado) podem gerar perda de rentabilidade em caso de resgate antes do prazo. A recomendação é alinhar quando o investimento será utilizado, como a compra de um imóvel, por exemplo, com o produto e seu respectivo prazo de vencimento.

"Hoje, a melhor alternativa de renda fixa para quem está no varejo dos grandes bancos é o Tesouro Direto. Se o valor investido será utilizado em dois a cinco anos, escolha o prefixado, que tem um maior rendimento no momento. Se o prazo é acima de cinco anos, o IPCA+ é mais vantajoso, por garantir um retorno acima da inflação", diz Myrian, da FGV.

A professora diz que os produtos ofertados para quem tem conta varejo, varejo de alta renda (renda mensal a partir de R$ 10 mil) ou private (mais de R$ 5 milhões em investimentos) variam, com opções de renda fixa mais rentáveis conforme maior a renda.

Para Gomes, da Planejar, uma boa alternativa para quem quer investir com objetivos de longo prazo são os fundos multimercado, protegidos em parte da oscilação do mercado por contarem com ativos de renda fixa.

"Para quem quer comprar carro e casa, quanto menor o prazo deste objetivo, mais deve ser alocado em fundos multimercado, que, apesar da oscilação, têm trazido um maior retorno que a renda fixa somente. O restante do valor poupado deve ser alocado em renda fixa pós-fixada", diz.

Outro caminho na diversificação que tem atraído cada vez mais brasileiros são investimentos no exterior, especialmente com a recente alta do dólar e das bolsas americanas.

"É extremamente saudável e recomendável investir em ativos nos EUA, pela moeda forte. O recomendado é distribuir a renda variável entre ações brasileiras e americanas, para reduzir riscos e oscilações locais", diz Gomes, da Planejar.

"O investidor de alto patrimônio aporta no exterior. Lá o risco é menor e o mercado é mais desenvolvido, com mais opções. No Brasil, há o risco Brasil. Aqui, costumávamos ter um retorno de investimentos maior que lá fora. Agora, é vantajoso o brasileiro investir no exterior", afirma George Wachsmann, sócio fundador da Vitreo.

Brasileiros podem investir no mercado americano direta e indiretamente, com a abertura de uma conta em uma corretora americana ou por meio de fundos de investimento e ETFs (Exchange Traded Funds), respectivamente.

Na escolha de fundos, mais importante que a rentabilidade passada é o gestor. "É preciso ver se tem consistência no resultado. Rentabilidade passada não é sinônimo de rentabilidade futura", diz Myrian.

Os especialistas lembram que muitos bancos e corretoras oferecem análise de perfil de risco do cliente. No entanto, mesmo com orientação, "se você não entende, fique de fora", diz Walter.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.