O desastre econômico que se abateu sobre o setor aéreo na pandemia promete mudar a configuração do mercado brasileiro de aviação civil, gerando maior concentração —o que traz de volta o debate sobre os riscos da falta de competição para o preço final das passagens.

De acordo com a IATA (Associação Internacional de Transportes Aéreos), houve queda de quase 70% na demanda global de passageiros. O recuo nas receitas atingiu 61%.

“A pandemia foi o maior choque na história da indústria da aviação”, afirma o analista da Lafis Consultoria, Felipe Souza. No Brasil, os impactos se estenderam aos contratos de concessão aeroportuária, afirma.

“A queda expressiva da demanda, com a respectiva perda de receitas tarifárias e comerciais, junto com a paralisação de serviços e variações inesperadas nas taxas de câmbio, complicaram a vida do setor”, diz.

Neste cenário, as maiores empresas se organizam em busca de aquisições para tentar voltar a ter escala e manter suas rotas.

Na noite de terça-feira (8), a Gol anunciou a compra da amazonense MAP, por R$ 28 milhões, o que deve torná-la líder em número de slots (horários de partida e chegada) no aeroporto de Congonhas, o mais concorrido do mercado e o segundo maior do país, só atrás do Aeroporto Internacional de Guarulhos (Cumbica).

De outro lado, a Azul abre suas asas sobre a Latam Brasil, cuja controladora, o grupo chileno Latam, entrou com pedido de recuperação judicial há um ano nos Estados Unidos, com dívidas de quase US$ 18 bilhões (R$ 91 bilhões).

A Azul estaria esperando a Latam apresentar seu plano de recuperação para fazer uma proposta de compra da operação brasileira aos credores do grupo chileno. As suas afiliadas, incluindo a Latam Brasil, também estão em recuperação judicial.

Enquanto isso, a empresa avança pelo interior do país. Nesta quinta-feira (10), a Azul anunciou o que qualificou de maior plano de expansão regional da história da aviação brasileira no Amazonas. Afirmou que, no segundo semestre, vai adicionar à malha aérea oito novos trechos no estado: Barcelos, Apuí, Eirunepé, Itacoatiara, Humaitá, Borba e Novo Aripuanã.

A divulgação foi feita durante encontro com Ministro da Infraestrutura, Tarcísio de Freitas, o Ministro do Turismo, Gilson Machado, e parlamentares da bancada do estado.

Esses movimentos ocorrem em um momento em que as três maiores companhias aéreas nacionais –Gol, Latam e Azul– reportaram prejuízos de R$ 6,2 bilhões em 2020, por conta da pandemia do novo coronavírus.

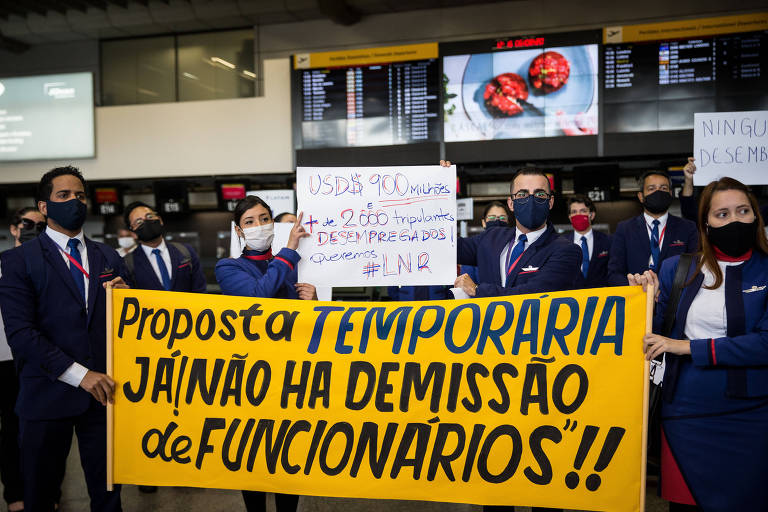

Um dos maiores desafios é diminuir ainda mais seus custos fixos. Só a Latam cortou cerca de 30% do seu pessoal no ano passado no Brasil. Os impactos desses movimentos para o consumidor geram controvérsia.

André Castellini, sócio da consultoria Bain & Company, lembra que, antes da Gol, havia quatro grandes players no mercado –Varig, Vasp, Transbrasil e TAM–, sem forte competição. “As tarifas eram caras e as empresas eram acomodadas, não havia um mercado de capitais forte, com acionistas cobrando desempenho”, afirma.

“Com Azul e Gol, o Brasil pode voltar ao duopólio do início dos anos 2000, quando as maiores operadoras eram TAM e Gol, e isso não me parece ruim”, diz Castellini. “A rivalidade acirrada entre as duas garantiu aumento da oferta e queda nas tarifas.”

Leonardo Nascimento, sócio da Urca Capital Partners, tem outra opinião. “O cenário é ruim para o consumidor, ao concentrar um mercado que já é muito concentrado. O Brasil é oligopolista em aviação comercial”, diz ele, referindo-se às participações de Gol (37,8%), Latam Brasil (31,4%) e Azul (30,3%). Ou seja, em uma virtual compra da operação local da Latam, a Azul passaria a ter mais de 60% do mercado brasileiro.

Segundo Nascimento, a possível aquisição da Latam pela Azul ainda é incerta e precisaria passar pelo crivo do Cade (Conselho Administrativo de Defesa Econômica). “Mas as conversas existem e estão avançadas, por conta da situação periclitante que a Latam Brasil vive”, afirma. A compra da MAP pela Gol, diz, já é um “contra-ataque” à possível fusão entre as rivais.

Procurada, a Azul confirmou a intenção de avançar no mercado via aquisições. Em comunicado divulgado no final de maio, a empresa afirmou que “o movimento de consolidação é uma tendência do setor no pós-pandemia e a Azul está em uma posição forte para liderar um processo nesse sentido”, disse. A empresa já contratou consultores para avaliar as oportunidades. Já a Gol não retornou até o fechamento desta reportagem.

Na opinião de Castellini, da Bain, a Latam Brasil é um ativo valioso que a Azul terá que disputar com players estrangeiros. “Grandes companhias, como Qatar Airways, American Airlines e United Airlines podem se interessar pela operação, que ocupa uma posição estratégica na América Latina”, diz ele.

Outra possibilidade seria a união de um grupo de investidores com empreendedores do setor. “Foi assim que a Azul nasceu, aliás”.

Independentemente de qual configuração o mercado brasileiro de aviação civil tome nos próximos meses, é fundamental que as empresas promovam a reestruturação dos seus serviços, diz Castellini. “É preciso renegociar contratos como aluguel e leasing de aviões, por exemplo, porque avião é um ativo que vai estar sobrando durante um bom tempo no mercado”, diz.

Na conta, também entram as dívidas com credores e os salários dos executivos. “Tudo para não piorar os serviços, não quebrar a proposta de valor, porque brasileiro pode não ter dinheiro, mas gosta de um bom atendimento”, afirma. “Não é oferecendo meio copo d’água no voo que as companhias vão resolver seus problemas”.

Na opinião de Henrique Estéter, analista da Guide Investimentos, Gol e Azul enfrentaram o período de pandemia melhor que a Latam Brasil.

“Elas conseguiram se capitalizar no mercado e enxugaram muito os custos”, diz. No cenário de consolidação, resta saber o quão agressiva a Azul será. “A empresa acaba de levantar US$ 600 milhões [R$ 3 bilhões] no mercado americano, em bonds com prazo de cinco anos, a uma taxa de 7,35%”, afirma.

"A Azul está levantando recursos para pagamento das dívidas de curto prazo e dos diferimentos negociados com os fornecedores e parceiros no ano de 2020. Além disso, os recursos serão investidos na retomada e crescimento da operação de toda a companhia e de suas unidades de negócio, como a Azul Cargo, operadora logística da Azul", disse a empresa, ao ser questionada sobre a operação nos EUA.

Em relatório do banco Itaú, assinado pelos analistas Thais Cascello, Gabriel Rezende, Luiz Capistrano e Mateus Raffaelli, uma outra potencial chance de fusão é levantada: Azul e Gol. Seja qual for o movimento de consolidação –da Azul com Latam Brasil ou com a Gol– dizem, “este tipo de transação faria sentido em termos de complementaridade da rede”.

“Mas nos perguntamos sobre a estrutura potencial de um negócio (considerando o alto endividamento da Azul) e quais critérios o Cade faria levar em consideração ao analisá-lo”, afirmam. “Estimamos que ambos os cenários de fusão podem gerar uma relevante gama de sinergias”.

No pregão desta quinta-feira (10) na B3, a ação da Gol caiu 4,37%, cotada a R$ 26,25, enquanto a da Azul subiu 0,31%, para R$ 47,78.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.