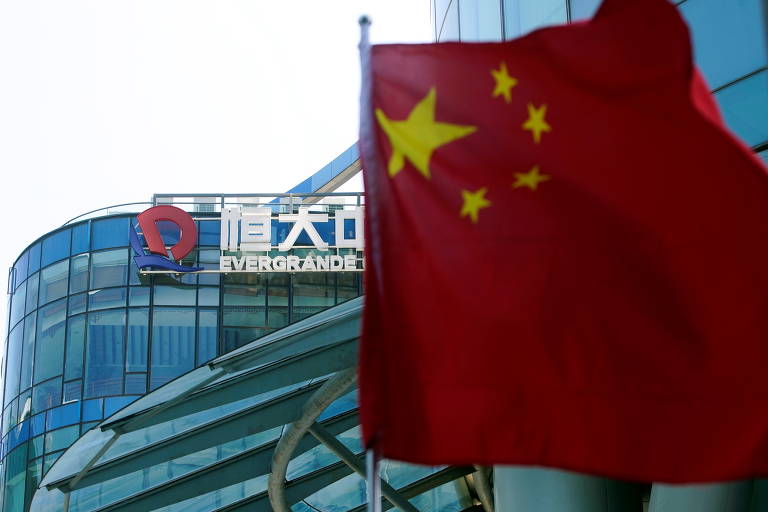

O grupo chinês Evergrande garantiu nesta quinta-feira (13) uma importante aprovação de credores no país para atrasar pagamentos de um de seus títulos de dívida, enquanto outras incorporadoras também tentam negociar novos termos para evitar inadimplência.

A Evergrande tem passivos de mais de US$ 300 bilhões (R$ 1,6 trilhão) e busca mais prazo para pagamentos de cupom e resgate de títulos para evitar um default técnico que complicaria sua reestruturação financeira politicamente sensível.

O prazo para aprovação de um adiamento de seis meses nos pagamentos do título de 4,5 bilhões de iuans (cerca de R$ 867 milhões), com rendimento de 6,98% e vencimento em janeiro de 2023 terminou mais cedo nesta quinta. Os termos do título deram aos detentores o direito de vendê-lo de volta ao emissor em 8 de janeiro.

Mas em um comunicado na noite de quinta-feira (horário local), a principal unidade da incorporadora, Hengda Real Estate Group, disse que chegou a um acordo com os credores para atrasar os pagamentos.

Dos credores que votaram, 72,3% aprovaram a proposta de prorrogação dos pagamentos, segundo o comunicado, acrescentando que a negociação do título, suspensa desde 6 de janeiro, será retomada na segunda-feira (17).

A Evergrande, a incorporadora imobiliária mais endividada do mundo, até agora cumpriu compromissos de títulos de dívida na China, que formam a maior parte de sua dívida, mas já deu calote em alguns títulos internacionais.

As incorporadoras chinesas estão enfrentando um aperto de liquidez sem precedentes por causa de anos de medidas regulatórias de restrição sobre financiamentos, o que tem levado à inadimplência em títulos de dívida internacionais, reduções de notas de crédito por agências de risco e vendas generalizadas de papéis do setor.

Um relatório desta semana do Banco Mundial afirma que uma crise severa e prolongada no mercado imobiliário da China terá impactos sobre a economia do país, uma vez que os compromissos locais e internacionais das incorporadoras do país somam quase 30% do PIB.

A Shimao, com sede em Xangai, realizará reuniões online com credores de dois títulos lastreados em ativos (ABS) em 17 de janeiro para votar propostas de extensão de pagamento, de acordo com documentos vistos pela Reuters nesta quinta-feira.

Os dois ABSs da Shimao —no valor total de 1,17 bilhão de iuans— vencem no final deste mês, mas a empresa está tentando adiar isso até o final de 2022, enquanto faz alguns pagamentos em etapas antes do novo prazo.

A subsidiária da Shimao, Shanghai Shimao, confirmou na noite de quinta-feira que transferiu fundos para pagar o título em iuan de 4,65% com um principal pendente de 1,9 bilhão de iuans e vencimento no sábado. Mas a empresa não deu informações sobre o cupom de US$ 28 milhões que vence no mesmo dia.

A Shimao também tem um cupom offshore de US$ 13 milhões com vencimento no domingo e um onshore de 22,5 milhões de iuans com vencimento na próxima quarta-feira (19).

Separadamente, o Yuzhou anunciou uma oferta de troca de dois de seus títulos em dólares com vencimento no final deste mês —no valor total de US$ 582 milhões. A oferta envolve prorrogar os vencimentos em um ano para evitar inadimplência.

A empresa deve atrasar nos pagamentos de cupons totalizando US$ 110 milhões com vencimento em janeiro e fevereiro, disse a Yuzhou em um documento. A companhia também está buscando o consentimento dos credores de todos os seus outros títulos de US$ 4,5 bilhões para alterar os termos que ajudariam a evitar inadimplências cruzadas se outros detentores de títulos buscarem reembolso.

A Nomura estima que o aperto de liquidez do setor pode se intensificar, uma vez que as empresas precisam honrar compromissos que somam cerca de 210 bilhões de iuans em cada um dos dois primeiros trimestres do ano. No quarto trimestre do ano passado a cifra era de 191 bilhões de iuans.

As incorporadoras também correm para levantar recursos no mercado para pagarem dívidas.

Uma das importantes empresas do setor, Sunac China anunciou nesta quinta-feira que levantar US$ 580 milhões com uma venda de ações.

A Guangzhou R&F Properties, que tem uma série de projetos imobiliários em cidades globais como Londres, teve sua unidade em Hong Kong entrando em "default seletivo" nesta quinta-feira depois que atrasou pagamento de dívida.

As ações das incorporadoras chinesas fecharam em queda nesta quinta-feira, com Sunac e Agile despencando 22,6% e 13,3%, respectivamente. Os papéis da Shimao caíram 9,4%, enquanto a Yuzhou teve baixa de 6,9%. As ações da Evergrande caíram 3,6%.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.