Você provavelmente já ouviu a célebre frase do economista e prêmio Nobel, Harry Markowitz, de que a diversificação é o único almoço grátis no mercado financeiro. Investidores, usualmente, confundem e relacionam esta afirmação a ganho certo. Sem dúvida, a diversificação do portfólio tem benefícios, mas esta vantagem não é tão gratuita quanto se imagina.

Harry Markowitz não é brasileiro e, embora ainda vivo, possivelmente, não deve ter sido apresentado ao CDI.

Nos EUA, faz muito sentido se falar em diversificação, pois as taxas de juros de curto prazo têm retorno baixo. Por exemplo, nos últimos 20 anos, o retorno anual médio dos títulos públicos americanos com menos de 3 anos de vencimento foi inferior a 2% ao ano. Essa rentabilidade é inferior a inflação, o que estimula investidores a buscarem alternativas de risco que proporcionem maior retorno.

Na medida que se adiciona ao portfólio alternativas de risco, a diversificação se torna automaticamente necessária. Esta necessidade se faz, pois, por meio da diversificação, é possível reduzir a oscilação observada na carteira de investimentos de risco.

Portanto, perceba que a diversificação traz um benefício de redução de risco, mas apenas para aqueles que adicionam risco.

Investidores brasileiros têm uma vantagem sobre os americanos. Nós temos o CDI e a Selic. Essas taxas de retorno, que são iguais, têm um rendimento médio de longo prazo superior à inflação.

De forma surpreendente, o CDI ganhou até mesmo do mercado acionário no longo prazo.

Mas isso não quer dizer que não se deva ter uma carteira diversificada. Mas sim, a diversificação é necessária quando se adiciona qualquer ativo com risco. Essa carteira pode trazer retornos mais elevados, mas vão cobrar um custo.

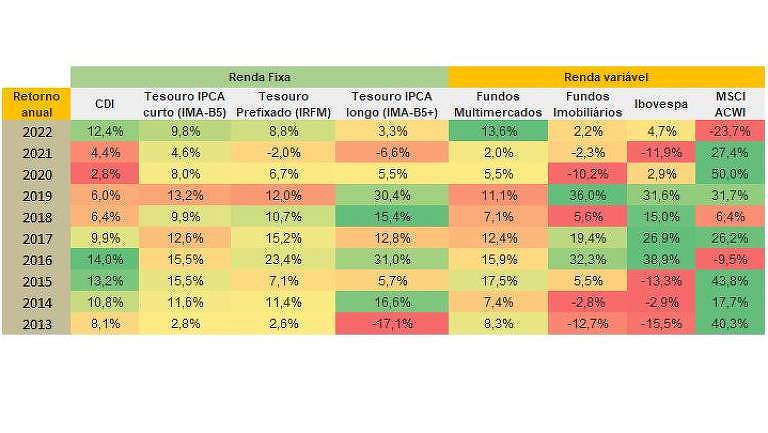

Por exemplo, considere os seguintes ativos de risco. Esta tabela contém oito ativos. Quatro são índices de renda fixa e quatro são indicadores de renda variável.

Ativos de renda fixa também podem conter risco. Veja na tabela acima que a média de títulos referenciados ao IPCA e prefixados oscilam e chegam a apresentar retornos negativos.

Um ativo é considerado de renda fixa quando sua taxa de retorno até o vencimento é estabelecida em contrato. Já em um ativo de renda variável seu retorno, para qualquer prazo, não está determinado em contrato.

Na tabela acima, o ativo MSCI ACWI representa o retorno de uma ponderação entre ações de 23 países desenvolvidos e 24 países emergentes. Essa rentabilidade na tabela contém efeito cambial em dólar e poderia representar o resultado do investimento internacional.

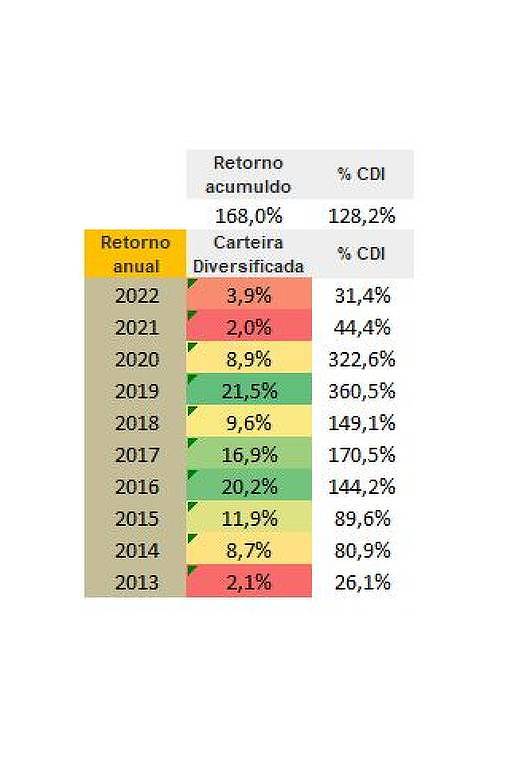

Assumindo cada ativo com mesmo peso na carteira de um investidor moderado, todos teriam um peso individual de 12,5% na carteira.

A tabela abaixo apresenta o retorno desta carteira diversificada nos últimos dez anos encerrados em 2022. O retorno acumulado alcançou 168%, que equivale a 128,2% do CDI.

Apesar de ter ganhado do CDI no período acumulado, em metade dos anos o retorno ficou abaixo do CDI. Nos anos de 2013 e 2022, por exemplo, o retorno da carteira diversificada ficou em apenas 26,1% e 31,4% do CDI, respectivamente.

Assim, se você quer ganhar do CDI, vai precisar ter algum risco. Entretanto, se você tem qualquer risco, mesmo diversificando, vai perder do CDI em algum período.

Perder do CDI em algum período é custo para quem diversifica, pois escolheu ter algum nível de risco.

Ter apenas ativos referenciados ao CDI reduz seu risco de oscilação e proporciona um bom retorno. Entretanto, não garante que você ganhe da inflação sempre.

Portanto, mesmo para investidores conservadores e que possuem horizonte de longo prazo, o ideal é ter um balanço entre títulos referenciados ao CDI e ao IPCA com vencimento inferior a cinco anos.

Michael Viriato é assessor de investimentos e sócio fundador da Casa do Investidor.

Fale direto comigo no Whatsapp.

Siga e curta o De Grão em Grão nas redes sociais. Acompanhe as lições de investimentos no Instagram.

Caso tenham dúvidas ou sugestões de temas, por favor, fiquem à vontade para enviar por e-mail.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.