Na semana passada, a taxa básica de juros do Brasil caiu pelo segundo mês seguido, para 12,75% ao ano. Na ocasião, o Banco Central indicou que a redução deve continuar, levando-a a 11,75% ao fim deste ano.

A média das previsões do mercado financeiro aponta que ela deve cair mais ainda, a 9% até o fim de 2024. Isso significa que a renda fixa tradicional vai render menos e que o investidor pode precisar ajustar a carteira.

A mudança, porém, não deve ser tão drástica assim. No último ciclo de queda de juros, na pandemia, a Selic caiu para a mínima histórica de 2% ao ano. Desta vez, tudo indica que o juro vai cair bem menos e continuar em patamares que asseguram um ganho real (acima da inflação) da renda fixa. Isso, dada a expectativa de 4,86% e 3,86% para o IPCA (Índice Nacional de Preços ao Consumidor Amplo) neste ano e no próximo, respectivamente.

Dessa forma, analistas não esperam uma debandada para a renda variável como nos últimos anos. Mas eles não deixam de recomendar que o investidor diversifique o portfólio e, dependendo do perfil, considere aumentar a exposição a risco.

"Mesmo com esses cortes na Selic, a renda fixa ainda é a grande classe [de ativos] para se estar. Estamos hoje com um juro real gordo e em processo de desinflação", afirma Marcel Andrade, diretor de FoFs (Fundo de Fundos) na SulAmérica Investimentos.

Reserva de emergência

Antes de mais nada, é preciso se garantir a reserva de emergência. Ela deve ter, no mínimo, o equivalente a seis meses de gastos e estar aplicada em um instrumento de renda fixa que possa ser resgatado a qualquer momento, caindo na conta corrente no mesmo dia. Os recomendados são o Tesouro Selic e os CDBs (Certificado de depósito bancário) de bancos grandes com liquidez diária. Eles são preferíveis à poupança, segundo gestores, por renderem mais mesmo com a incidência de Imposto de Renda (IR).

| Investimento | Rentabilidade bruta anual com a Selic em 12,75% |

|---|---|

| CDB de banco médio a 105% do CDI | 13,39% |

| Tesouro Selic até R$ 10 mil | 12,76% |

| CDB de banco grande a 100% do CDI | 12,75% |

| Tesouro Selic acima de R$ 10 mil | 12,65% |

| LCA/LCI a 92% do CDI | 11,73% |

| Poupança com TR estimada em 1,78% | 8,06% |

| Fonte: Jayme Carvalho Jr, economista da SuperRico/ Planejar | |

No que investir?

Segundo especialistas, a renda fixa é a melhor opção no momento. Com a taxa básica de juros em dois dígitos, ela oferece um bom retorno com baixo risco. Neste caso, a dica é optar por produtos com rendimento a partir de 100% do CDI (equivalente à Selic).

Uma opção são os CDBs. Os mais seguros são aqueles de bancos grandes, mas os que rendem mais são os de bancos pequenos e médios, chegando a mais de 120% do CDI, ou seja, 15,30% ao ano. Isso porque quanto menor a instituição, menor tende a ser a sua capacidade de quitar as dívidas, o que aumenta o risco do CDB. Mas, como há a proteção do FGC (Fundo Garantidor de Crédito) nestes produtos, é seguro investir até R$ 250 mil por instituição emissora, com o limite de R$ 1 milhão.

Outro instrumento bastante recomendado é o título do Tesouro Direto atrelado à inflação, o Tesouro IPCA+ (NTN-B). Por sua rentabilidade consistir em uma taxa de juros pré-definida e acrescida da variação do IPCA no período, ele é a garantia que seu poder de compra não só será protegido ao longo dos anos, como aumentará. Ele funciona como um mecanismo de segurança que, segundo analistas, todo investidor deveria ter na carteira.

No momento, todos esses títulos disponíveis para aplicação estão com juros acima de 5% ao ano. O Tesouro IPCA+ com vencimento em 2029 está com uma taxa de 5,34%, enquanto o 2035 oferece 5,49% e o 2045, 5,75%.

Mas, atenção: caso seja necessário reaver o investimento antes desses prazos, pode haver perda de dinheiro, já que a rentabilidade contratada na compra só vale se o título for mantido pelo comprador até o vencimento. Se for negociado antes, ele estará sujeito ao preço de mercado, que oscila diariamente.

O mesmo vale para LCIs (Letra de Crédito Imobiliário) e LCAs (Letra de Crédito do Agronegócio) que não tenham liquidez diária. Embora, neste caso, este risco preocupe menos já que elas têm prazos de vencimentos menores que as NTN-Bs. Com vencimento em 2025, por exemplo, a LCI do banco ABC rende 9,5% ao ano e a LCA do BTG Pactual, 9,3% ao ano. Os juros, nesses casos, são menores que a Selic, pois esses investimentos são isentos de IR. Outra vantagem: ambas também são cobertas pelo FGC em caso de calote.

Já as debêntures são mais arriscadas justamente por não oferecerem proteção em caso de insolvência. Foi justamente com a recuperação judicial de duas grandes emissoras (Americanas e Light), que o mercado de crédito privado acabou ficando mais atrativo, afirmam analistas. Depois de muitos saques no começo do ano com as dificuldades de ambas as companhias, o mercado de crédito teve que elevar a remuneração das debêntures para atrair compradores.

Hoje, algumas oferecem retornos maiores que o Tesouro IPCA+, como o grupo sucroenergético São Martinho, cuja debênture tem a remuneração anual de IPCA mais 5,70% até 2032, e a MetrôRio, que paga IPCA mais 7,70% ao ano até 2031. Por serem debêntures de infraestrutura, ambas são isentas de IR.

"É preciso cuidado para entrar nesses papéis. O certo é analisar o risco de crédito caso a caso, olhando bem o perfil da empresa, seu endividamento e sua capacidade de geração de caixa. Não é uma análise simples", diz Marcos Mollica, gestor do Opportunity. Ele afirma ainda que investidores com o perfil mais conservador, ou seja, avesso a risco, não devem investir em debêntures.

Uma forma de reduzir o risco é investir em fundos de crédito privado ou em fundos multimercado, que combinam diversos tipos de ativos para tentar alcançar a maior rentabilidade possível. Nesses casos, é preciso analisar bem a gestora e os custos envolvidos, como taxa de administração e taxa de performance.

"O principal propósito da diversificação é reduzir risco da carteira e não maximizar ganhos", diz Claudia Yoshinaga, coordenadora do Centro de Estudos em Finanças da FGV.

Os ETFs (fundos de índice negociados em Bolsa) são uma opção mais simples e barata de diversificar. Hoje, a B3 conta com dez ETFs de renda fixa, a maioria atrelados à NTN-Bs, e 81 de renda variável. Entre estes últimos, os mais comuns são os que replicam o desempenho do Ibovespa, como o BOVA11 e o BBOV11. Eles funcionam da mesma forma que ações, e acompanham o sobe e desce do principal termômetro acionário do país.

No momento, as expectativas para o Ibovespa são positivas. Com a queda de juros, analistas esperam que o índice se valorize. O Santander projeta que ele esteja a 140 mil pontos até a metade do ano que vem. Isso equivale a um potencial ganho de 21%. Mas, como nada na renda variável é garantido, analistas recomendam exposição a Bolsa só aos investidores com mais apetite por risco e que já tenham uma boa exposição à renda fixa.

Outro ativo recomendado pelos profissionais do mercado financeiro são os Treasuries. Eles são títulos do governo dos Estados Unidos e funcionam de forma semelhante ao Tesouro Direto.

Como o país está em um ciclo de política monetária inverso ao do Brasil, com altas de juros, a renda fixa por lá está atrativa. Os Fed Funds, que equivale a nossa Selic, estão na faixa de 5,25% e 5,5%, patamar mais alto desde 2001. De acordo com o mercado financeiro e os sinais do BC americano, essa deve se estender pelo próximo ano.

Atualmente, é possível investir na renda fixa americana a carteira via fundos de investimento ou BDRs (recibos de valores mobiliários estrangeiros) de ETFs americanos, como o BGOV39. Mas é importante se atentar ao fator câmbio, que torna esse investimento mais volátil. "Se o BC cortar a Selic mais rápido e o diferencial de juros entre Brasil e EUA diminuir, o dólar tende a se fortalecer", diz Andrade, da SulAmerica.

Falando em volatilidade, uma classe de renda variável que oferece boas oportunidades, segundo especialistas, é a de small caps. Elas são ações de empresas que não estão listadas no Ibovespa por serem bem menores e menos negociadas que as gigantes do índice, como Petrobras e Vale. Ou seja, são ações ainda mais arriscadas e, quanto maior o risco, maior o retorno em potencial.

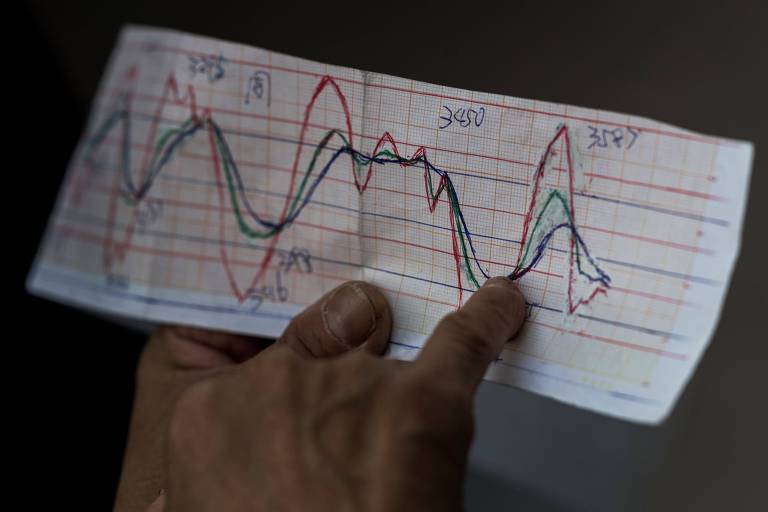

Um estudo do Santander mostrou que, historicamente, as small caps rendem mais que o Ibovespa em momentos de sucessivos cortes de juros. Analisando nove ciclos de flexibilização monetária a partir de março de 1999, o banco constatou que a valorização média do Índice Small Caps foi de 49,5% em 12 meses e de 66,5% em 24 meses. Na mesma base de comparação, o Ibovespa avançou 26% e 33%, respectivamente.

Dentre as ações pequenas, Arley Junior, estrategista de investimentos do Santander, chama a atenção para aquelas que podem se beneficiar com um possível aumento de gastos do consumidor. Isso porque a queda de juros e o Desenrola, que tende a reduzir o índice de endividamento no país, podem alavancar o consumo e beneficiar empresas de varejo e construção civil. Mas ele alerta: "estamos falando de um investimento de meio a longo prazo e não de meses.

Comentários

Os comentários não representam a opinião do jornal; a responsabilidade é do autor da mensagem.